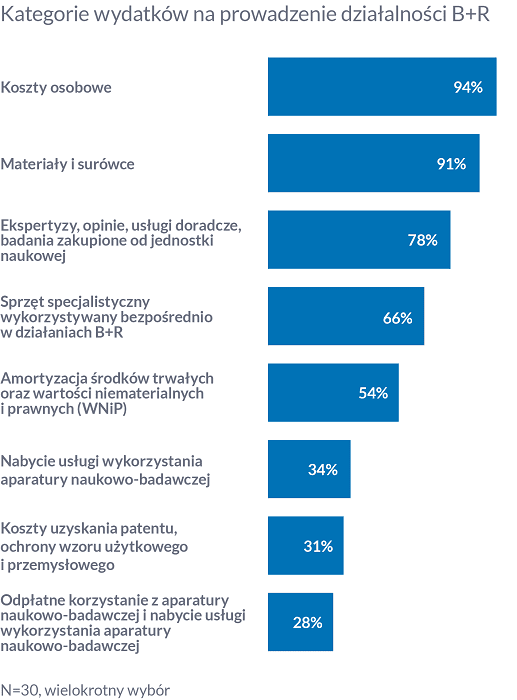

Aż 94 proc. badanych firm zgłasza koszty osobowe jako koszty kwalifikowane do ulgi B+R. Na drugim miejscu (91 proc.) znajdują się materiały i surowce. Firmy najrzadziej rozliczają odpłatne korzystanie z aparatury naukowo-badawczej.

Po identyfikacji i mapowaniu działalności B+R, kolejnym istotnym krokiem w rozliczeniu ulgi B+R jest przypisanie do zidentyfikowanej działalności badawczo-rozwojowej kosztów poniesionych na jej realizację. Mapowanie pozwala na znalezienie wszystkich miejsc, w których występują koszty, dzięki czemu możliwa jest ich analiza pod kątem kwalifikowalności do ulgi B+R.

Należy pamiętać, że rozliczane w ramach ulgi koszty muszą pokrywać się ze wskazanym w ustawie CIT/PIT rodzajami kosztów kwalifikowanych. Przeprowadzenie szczegółowej analizy pozwala na odrzucenie tych wydatków, które nie są objęte preferencją podatkową.

Koszty osobowe

Na koszty osobowe składają się należności poniesione przez pracodawcę z tytułu zatrudnienia pracownika na podstawie umowy o pracę lub współpracy w oparciu o umowę cywilnoprawną oraz płacone przez pracodawcę składki od tych należności. Kwalifikowane jest wynagrodzenie zasadnicze, wynagrodzenie za godziny nadliczbowe, dodatki czy też premie oraz inne koszty związane z zatrudnieniem pracownika.

Podstawą do kalkulacji kosztów osobowych jest prowadzona co miesiąc ewidencja czasu pracy poświęconego na działalność badawczo-rozwojową. Przedsiębiorca musi określić proporcję czasu pracy (liczbową lub procentową) faktycznie poświęconego na działania B+R w stosunku do ogólnego czasu pracy w danym miesiącu.

Często spotykaną nieprawidłowością wśród przedsiębiorstw, szczególnie posiadających wydzielone komórki badawczo-rozwojowe, jest automatyczne kwalifikowanie całych MPK lub Cost Center, na których zaksięgowano koszty osobowe. Za każdym razem należy dokładnie się przyjrzeć, jakie składniki wynagrodzenia ujęte są w danym MPK pod kątem ich zgodności z zapisami ustawy CIT/PIT – wyjaśnia inżynier Karolina Łukasik, Starszy Konsultant w Dziale Innowacji, Ulg i Dotacji w Ayming Polska.

Najczęstsze nieprawidłowości

- brak określenia proporcji czasu pracy faktycznie poświęconego na działania B+R w stosunku do ogólnego czasu pracy w danym miesiącu

- rozliczanie wynagrodzeń osób zatrudnionych na umowy B2B

- automatyczne kwalifikowanie całych MPK, na których zaksięgowano koszty osobowe

- kwalifikowanie do ulgi składek na Fundusz Pracy i Fundusz Gwarantowanych Świadczeń Pracowniczych

Materiały i surowce

Do tej kategorii kosztów ustawodawca zaliczył wydatki na zakup materiałów i surowców bezpośrednio zużytych do działalności badawczo-rozwojowej. W przypadku materiałów lub surowców wykorzystywanych nie tylko do działalności badawczo-rozwojowej, podatnik ma możliwość rozliczenia wyłącznie tej części kosztów, która jest związana z działaniami B+R. W związku z tym należy prowadzić odpowiednią dokumentację rozliczeniową.

Dotychczasowe interpretacje dopuszczają:

- zużycie poszczególnych materiałów lub surowców pobieranych z magazynu bądź w wyniku likwidacji wytworzonych wyrobów gotowych poddawanych badaniom i próbom,

- zaliczenie do kosztów kwalifikowanych kosztów wszelkich materiałów i surowców, w tym energii elektrycznej, wody, gazu, niezbędnych do wytworzenia prototypu bądź serii pilotażowej,

- rozliczenie w ramach ulgi B+R zakupu materiałów i surowców wykorzystanych na wytworzenie prototypów, które następnie są sprzedawane klientom zewnętrznym,

- zaliczenie do kosztów kwalifikowanych zakupu prasy lub literatury fachowej, bezpośrednio związanej z prowadzoną działalnością B+R.

Najczęstsze nieprawidłowości

- zaliczanie do kosztów materiałów i surowców wydatków, które nie zostały bezpośrednio wykorzystane do działań B+R

- niepełna dokumentacja rozliczeniowa, z której nie wynika, w jakiej części materiały i surowce zostały zużyte do prowadzenia działań B+R

- rozliczanie kosztów półproduktów wytworzonych w przedsiębiorstwie jako materiałów i surowców

Ekspertyzy, opinie, usługi badawcze, badania zakupione od jednostki naukowej

To koszty wszelkiego rodzaju współpracy prowadzonej w trakcie realizacji działań B+R, które muszą być poniesione w związku z zawarciem umowy współpracy z instytucją tworzącą system szkolnictwa wyższego i nauki. Zgodnie z ustawą z dnia 20 lipca 2018 r. Prawo o szkolnictwie wyższym i nauce do instytucji tych zaliczamy: uczelnie, federacje podmiotów systemu szkolnictwa wyższego i nauki, instytuty naukowe Polskiej Akademii Nauk, instytuty badawcze, działające na podstawie ustawy z dnia 30 kwietnia 2010 r. o instytutach badawczych, międzynarodowe instytuty naukowe utworzone na podstawie odrębnych ustaw i działające na terytorium Rzeczypospolitej Polskiej, Centrum Łukasiewicz i instytuty działające w ramach Sieci Badawczej Łukasiewicz, Polską Akademię Umiejętności, inne podmioty prowadzące głównie działalność naukową w sposób samodzielny i ciągły.

Z naszego doświadczenia wynika, że podatnicy mają duże trudności z identyfikacją podmiotu świadczącego usługi ekspertyz, opinii lub badań. Należy pamiętać, że katalog instytucji, z którymi koszt współpracy można rozliczyć w ramach ulgi, jest ograniczony. W związku z tym przedsiębiorca powinien przeanalizować kwalifikowalność każdego podmiotu, z którym podejmuje współpracę.

W przypadku firm posiadających status Centrum Badawczo-Rozwojowego, o którym mowa w art. 17 ustawy z dnia 30 maja 2008 r. o niektórych formach wspierania działalności innowacyjnej, istnieje możliwość rozliczania kosztów współpracy z dowolnym podmiotem zewnętrznym na potrzeby prowadzonej działalności badawczo-rozwojowej. Dotychczasowe interpretacje dopuszczają zakup tego typu usług świadczonych przez Centra Badawczo-Rozwojowe.

Najczęstsze nieprawidłowości

- rozliczanie w ramach ulgi B+R współpracy z podmiotami, które nie są zaliczane do systemu szkolnictwa wyższego i nauki 18 tys. zł

- nabycie wspomnianych usług na podstawie umów cywilnoprawnych, zawartych z pracownikami naukowymi uczelni

Odpłatne korzystanie z aparatury naukowo-badawczej i nabycie usługi wykorzystania aparatury naukowo-badawczej

Jeśli podatnik chce rozliczyć koszty poniesione na wynajęcie aparatury naukowo-badawczej, powinien posiadać wykwalifikowaną kadrę, która będzie potrafiła obsłużyć daną aparaturę. Przedsiębiorca może skorzystać z jednej z dwóch możliwości: albo przeszkoli swojego pracownika, albo zatrudni osobę z odpowiednimi kwalifikacjami. Z naszego doświadczenia wynika, że ta kategoria kosztów rzadko występuje wśród firm rozliczających ulgę B+R ze względu na powyżej opisane ograniczenia.

Od 2018 r. istnieje możliwość nabycia usługi wykorzystania aparatury naukowo-badawczej od wyspecjalizowanego podmiotu zewnętrznego. Ustawa CIT/PIT nie ogranicza zakupu takiej usługi tylko od jednostek naukowych. Dotychczasowe interpretacje dopuszczają rozliczenie nakładów poniesionych w związku ze zlecaniem firmie zewnętrznej wydruków 3D jako nakładów na odpłatne korzystanie z aparatury naukowo-badawczej.

Najczęstsze nieprawidłowości

- zaliczanie komputera osobistego do aparatury naukowo-badawczej

- zaliczanie rat leasingu finansowego jako kosztu kwalifikowanego do ulgi B+R

- rozliczanie kosztów z tytułu usług podwykonawstwa jako nabycie usługi wykorzystania aparatury naukowo-badawczej

- zakwalifikowanie usługi zleconego badania, w której nie ma wyszczególnionej wykorzystanej aparatury naukowo-badawczej

Amortyzacja środków trwałych oraz wartości niematerialnych i prawnych

Podatnik ma możliwość rozliczenia odpisów amortyzacyjnych od środków trwałych bądź wartości niematerialnych i prawnych (WNiP). Z punktu widzenia kwalifikacji istotne jest określenie poziomu wykorzystania środków trwałych do projektów badawczo-rozwojowych. W przypadku sprzętu dedykowanego działalności badawczo-rozwojowej, koszty amortyzacji mogą zostać rozliczone w całości. Natomiast, gdy sprzęt służy również do innych celów, koszty amortyzacji powinny być rozliczone tylko w tej części, w jakiej ten sprzęt został wykorzystany na prowadzenie działalności badawczo-rozwojowej.

Z rozliczenia wyłączone są koszty związane z samochodami osobowymi oraz budowlami, budynkami i lokalami będącymi odrębną własnością. Wyjątek stanowią przedsiębiorcy posiadający status Centrum Badawczo-Rozwojowego, którzy w ramach prowadzonej działalności badawczo-rozwojowej mogą rozliczać wyżej wymienione koszty.

Najczęstsze nieprawidłowości

- rozliczanie w ramach ulgi B+R kosztów związanych z samochodami osobowymi oraz budowlami, budynkami i lokalami będącymi odrębną własnością, jeśli podatnik nie ma statusu CBR

- rozliczanie kosztów amortyzacji bilansowej, a nie podatkowej od środków trwałych

- rozliczanie kosztów odpisów amortyzacyjnych od środków trwałych bez prowadzenia ewidencji ich wykorzystania w ramach działalności B+R

Koszty uzyskania patentu, ochrony wzoru użytkowego i przemysłowego

W ramach tej kategorii kosztów kwalifikowane są następujące składniki:

- przygotowanie dokumentacji zgłoszeniowej i dokonanie zgłoszenia, łącznie z kosztami tłumaczeń,

- koszty prowadzenia postępowania przez Urząd Patentowy RP lub odpowiedni zagraniczny organ, w szczególności opłaty urzędowe i koszty zastępstwa prawnego i procesowego,

- opłaty okresowe, opłaty za odnowienie, tłumaczenia oraz inne czynności konieczne dla nadania lub utrzymania ochrony,

- odparcie zarzutów niespełnienia warunków wymaganych do uzyskania ochrony.

Warto podkreślić, że w ustawie wymienione są tylko trzy prawa własności przemysłowej, tj. patent, wzór przemysłowy oraz wzór użytkowy. W związku z tym tylko te kategorie są objęte preferencją rozliczenia kosztów w ramach ulgi B+R. Niekwalifikowane są pozostałe prawa, m.in. znak towarowy czy też topografia układów scalonych, co bywa mylące dla przedsiębiorców.

Najczęstsze nieprawidłowości

- rozliczanie w ramach ulgi B+R znaku towarowego lub topografii układów scalonych, które są wyłączone z ustawy o prawie własności przemysłowej

- rozliczanie przez duże przedsiębiorstwo kosztów związanych z uzyskaniem patentu w roku podatkowym 2017 (taką możliwość miały tylko firmy z sektora MŚP)

Amortyzacja wyników własnych prac rozwojowych

Od 2018 r. w przypadku wartości niematerialnych i prawnych istnieje możliwość zakwalifikowania kosztów prac rozwojowych, o których mowa w art. 16b ust. 2 pkt 3 ustawy o CIT bądź w art. 22b ust. 2 pkt 2 ustawy o PIT. Za koszty kwalifikowane uznaje się odpisy amortyzacyjne dokonywane od wytworzonej we własnym zakresie wartości niematerialnej i prawnej w takiej proporcji, w jakiej w jej wartości początkowej pozostają następujące koszty: osobowe, materiałów i surowców, nabycia sprzętu specjalistycznego, współpracy z jednostkami naukowymi, wynajęcia aparatury naukowo-badawczej, nabycia usługi wykorzystania aparatury naukowo-badawczej.

Rozszerzenie omawianej grupy kosztów o koszty prac rozwojowych daje możliwość przeglądu nakładów inwestycyjnych z lat wcześniejszych, które od 2018 r. stały się kosztem uzyskania przychodu i są rozpoznawane w formie odpisów amortyzacyjnych. Jednak należy zwrócić uwagę na składniki kosztów wchodzących w wartości niematerialne i prawne. Jeśli występują wśród nich składniki niekwalifikowane, należy wyłączyć je z rozliczenia – zauważa inżynier Karolina Łukasik, Starszy Konsultant w Dziale Innowacji, Ulg i Dotacji w Ayming Polska.

Najczęstsze nieprawidłowości

- brak wyłączenia składników niekwalifikowanych z kosztów odpisów amortyzacji wytworzonej we własnym zakresie wartości niematerialnej i prawnej

- rozliczanie kosztów amortyzacji od wytworzonej we własnym zakresie wartości niematerialnej i prawnej bez dokumentacji poświadczającej wytworzenie WNiP

Sprzęt specjalistyczny wykorzystywany bezpośrednio w działaniach B+R

W 2018 r. pojawiła się nowa kategoria kosztów kwalifikowanych – nabycie sprzętu specjalistycznego wykorzystywanego do działalności B+R, który nie jest środkiem trwałym. Ustawodawca wyszczególnił niezbędne elementy wyposażenia laboratorium, takie jak naczynia i przybory laboratoryjne oraz urządzenia pomiarowe.

Dotychczasowe interpretacje dopuszczają możliwość zaliczenia do kosztów kwalifikowanych zakupu sprzętu, który będzie wykorzystany po realizacji danego projektu badawczo-rozwojowego do odmiennych celów związanych z działalnością gospodarczą firmy.

Najczęstsze nieprawidłowości

- rozliczanie w ramach ulgi B+R kosztu nabycia sprzętu, który nie spełnia definicji sprzętu specjalistycznego

- zaliczanie kosztu nabycia sprzętu specjalistycznego, który nie jest wykorzystywany do działalności B+R

Brak komentarzy