Każda firma, która wprowadza nowe lub ulepsza istniejące procesy, produkty czy usługi, a dodatkowo odprowadza podatek PIT lub CIT, może skorzystać z istniejącej od 2016 roku ulgi B+R, czyli ulgi badawczo-rozwojowej. Umożliwia ona odliczenie 100% kosztów kwalifikowanych, w przypadku kosztów osobowych 200% (200% w przypadku CBR-ów).

W przeciwieństwie do konkursów dotacyjnych, skorzystanie z ulgi nie wymaga złożenia specjalnego wniosku i przejścia procedury konkursowej. To czyni ją najbardziej przystępnym mechanizmem dla firm poszukujących dodatkowego finansowania projektów innowacyjnych. Mogą one odliczyć od podatku koszty już poniesione na prowadzenie swojej działalności badawczo-rozwojowej.

Ulga B+R to rozwiązanie dla tych firm, które prowadzą działania innowacyjne na skalę przedsiębiorstwa, a nie kraju czy świata. Projekty nie muszą zakończyć się sukcesem i mogą być jeszcze w trakcie realizacji w momencie rozliczania ulgi na badania i rozwój.

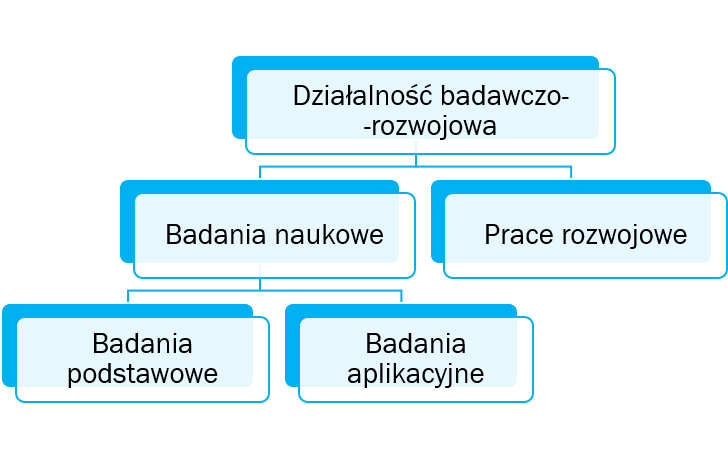

Definicja działalności badawczo-rozwojowej

Warunkiem rozliczenia ulgi B+R jest prowadzenie działalności badawczo-rozwojowej.

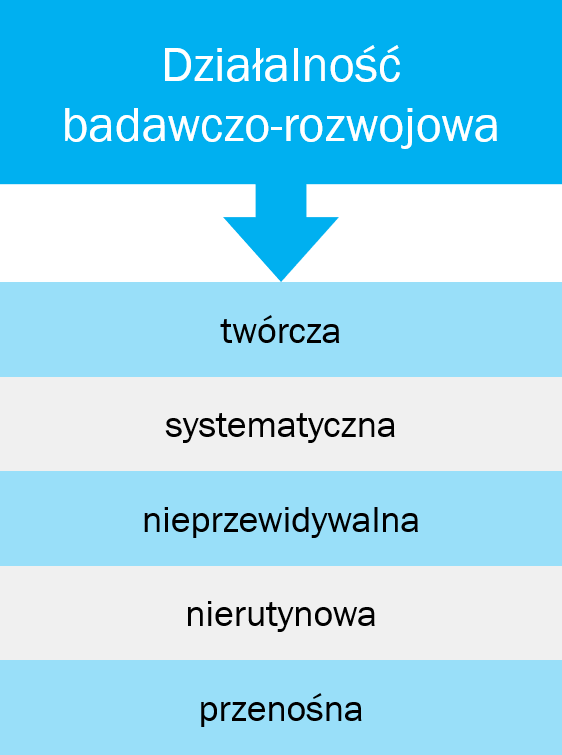

Zgodnie z zapisem ustawowym jest to „działalność twórcza obejmująca badania naukowe lub prace rozwojowe, podejmowana w sposób systematyczny w celu zwiększenia zasobów wiedzy oraz wykorzystania zasobów do tworzenia nowych zastosowań”.

Badania podstawowe – prace empiryczne lub teoretyczne mające przede wszystkim na celu zdobywanie nowej wiedzy o podstawach zjawisk i obserwowalnych faktach bez nastawienia na bezpośrednie zastosowanie komercyjne.

Badania aplikacyjne – prace mające na celu zdobycie nowej wiedzy oraz umiejętności, nastawione na opracowanie nowych produktów, procesów lub usług lub wprowadzenie do nich znaczących ulepszeń.

Prace rozwojowe – nabywanie, łączenie, kształtowanie i wykorzystywanie dostępnej aktualnie wiedzy i umiejętności z dziedziny nauki, technologii i działalności gospodarczej oraz innej wiedzy i umiejętności do planowania produkcji oraz tworzenia i projektowania nowych, zmienionych lub ulepszonych produktów, procesów i usług, z wyłączeniem prac obejmujących rutynowe i okresowe zmiany wprowadzane do produktów, linii produkcyjnych, procesów wytwórczych, istniejących usług oraz innych operacji w toku, nawet jeżeli takie zmiany mają charakter ulepszeń.

Definicja działalności badawczo-rozwojowej wskazuje, że do rozliczenia ulgi B+R nie jest konieczne prowadzenie nieraz skomplikowanych badań naukowych, wystarczą same prace rozwojowe. Takie prace wykorzystują dostępną aktualnie wiedzę oraz umiejętności zatrudnionych w przedsiębiorstwie pracowników.

Systematyczność i niepewność

Jednym z elementów projektów badawczo-rozwojowych jest systematyczność postrzegana jako działalność wykonywana w sposób metodyczny, zaplanowany i uporządkowany. Systematyczność nie oznacza jedynie zgodności z harmonogramem, konieczne jest również planowanie działań na przyszłość. W związku z tym należy prowadzić dokumentację, która zawiera cel projektu, przebieg prac oraz ich ostateczny wynik. Przesłankę systematyczności będą spełniać również działania o charakterze incydentalnym i jednorazowym. Wykluczone są czynności rutynowe.

Należy podkreślić, że wynik prowadzanych prac badawczo-rozwojowych nie powinien być przewidywalny. Niepewność gra ważną rolę w projektach badawczo-rozwojowych. Wiedza, którą pozyskujemy podczas prac B+R, powinna być „przenośna”, czyli inny podmiot może odtworzyć wyniki tych prac w ramach własnej działalności.

Ulga B+R – przykładowe działania

- modyfikacja składu produktu

- opracowanie nowych receptur produktów i specyfikacji procesu produkcji

- ulepszenie istniejącej linii produkcyjnej, która pozwoli na redukcję kosztów wytworzenia, poprawę ergonomii pracy oraz redukcję sztuk wadliwych

- zmniejszenie oddziaływania na środowisko poprzez zastosowanie alternatywnych materiałów

- badania materiałów pod kątem tworzenia nowych produktów

- opracowanie i stworzenie dla klienta produktu o specyficznych parametrach,

o ile realizacja takiego zamówienia wymaga opracowania nowych lub usprawnienia istniejących rozwiązań - znaczące zmniejszenie odpadów dzięki zmianom procesu wytwarzania

- rozszerzenie zakresu oferowanych usług, np. poprzez opracowanie rozwiązań

i procesów pozwalających na realizację usług/zamówień online - badania nad spadkiem mocy i rozpraszaniem ciepła w układach elektronicznych przy optymalizacji funkcjonowania układu

- opracowanie nowych zastosowań istniejących leków / urządzeń

- opracowanie modeli matematycznych do symulowania procesów zarządzania aktywami i ważności modelu testowania wstecznego na podstawie referencyjnych stóp zwrotu

- projektowanie opakowania pod kątem zmniejszenia wagi lub kosztu czy też zwiększenia wytrzymałości albo odporności

- projektowanie i wdrażanie prefabrykatów betonowych

- integracja złożonych procesów wytwarzania w jeden całkowicie zautomatyzowany proces

- projektowanie oprogramowania celem zautomatyzowania ręcznego procesu z wykorzystaniem złożonego modelowania matematycznego i technik algorytmowych

Jak skorzystać z ulgi B+R?

Pełne i prawidłowe rozliczenie ulgi B+R wymaga nie tylko kompetencji prawno-podatkowych, ale też technicznych.

- Pierwszym krokiem jest zidentyfikowanie i zmapowanie działalności B+R.

W proces ten powinien być zaangażowany nie tylko dział księgowy i prawny, ale również inżynierowie, informatycy czy inne osoby z technicznym wykształceniem.

- Po drugie, do zidentyfikowanej działalności badawczo-rozwojowej należy przypisać koszty poniesione na jej realizację.

Przeprowadzenie szczegółowej analizy pozwala na odrzucenie tych wydatków, które nie są objęte preferencją podatkową.

Katalog kosztów kwalifikowanych, które można rozliczyć w ramach ulgi badawczo-rozwojowej, obejmuje:

- koszty osobowe

- materiały i surowce

- ekspertyzy, opinie, usługi doradcze, badania zakupione od jednostki naukowej

- sprzęt specjalistyczny wykorzystywany bezpośrednio w działaniach B+R

- amortyzacja środków trwałych oraz wartości niematerialne i prawne (WNiP)

- nabycie usługi wykorzystania aparatury naukowo-badawczej

- koszty uzyskania patentu, ochrony wzoru użytkowego i przemysłowego

- odpłatne korzystanie z aparatury naukowo-badawczej

- Następnie podatnik jest zobowiązany do wyodrębnienia kosztów kwalifikowanych w ewidencji księgowej.

Ważne, aby zastosowany sposób wyodrębnienia umożliwiał zidentyfikowanie kosztów kwalifikowanych odnoszących się do prowadzonych działań B+R. Z ewidencji tej musi wynikać, że koszty zostały przypisane wyłącznie do działalności B+R. Jednym z najczęściej rozliczanych kosztów kwalifikowanych są koszty osobowe, przy opisywaniu których trzeba zachować szczególną dokładność.

- W ostatnim kroku należy przygotować odpowiednią dokumentację prac B+R.

Powinna być ona prowadzona na bieżąco i opisywać sposób działania podatnika w zakresie projektów badawczo-rozwojowych. Należy opisywać wszystkie prowadzone działania w sposób na tyle szczegółowy, aby w przypadku kontroli nie pojawiły się żadne wątpliwości, że dane zadanie było niezbędne w całym procesie badawczo-rozwojowym.

Rozliczenie ulgi wstecz i złożenie korekty

Ulgę B+R można rozliczyć do 5 lat wstecz, składając korektę deklaracji CIT/PIT. Korektę można złożyć w dowolnym momencie zgodnie z kalendarzem podatkowym przedsiębiorstwa.

Procedura rozliczania ulgi B+R za przeszłe lata wygląda następująco:

- Zebranie dokumentacji technicznej oraz kosztów projektów kwalifikujących się do ulgi B+R za konkretny, wcześniejszy rok podatkowy.

- Złożenie do Urzędu Skarbowego specjalnego wniosku o stwierdzenie nadpłaty.

- Urząd Skarbowy podejmuje decyzję o zwrocie nadpłaconego podatku przez przedsiębiorstwo w przeszłości.

- Po podjęciu decyzji Urząd Skarbowy zwraca nadpłacony podatek na konto lub pozostawia na przyszłe zobowiązania podatkowe (decyzja należy do przedsiębiorstwa).

W przypadku gdy w bieżącym roku firma jest na stracie, warto archiwizować dokumentację techniczną, zbierać i wyodrębniać koszty księgowe projektów B+R. Wówczas, jeśli tylko pojawi się odpowiednio wysoki dochód, a co za tym idzie podatek dochodowy, przedsiębiorca będzie mógł rozliczyć ulgę B+R za lata przeszłe.

Korzyści z rozliczenia ulgi B+R

Z badania przeprowadzonego dla Ayming w 2019 roku wynika, że 97 proc. firm, które choć raz rozliczyły ulgę B+R, ocenia ją pozytywnie. 61 proc. podatników jako jej główną zaletę wymienia korzyści finansowe. Co trzeci przedsiębiorca środki uzyskane z rozliczenia ulgi badawczo-rozwojowej przeznacza na dalsze prace B+R.

Instrumenty komplementarne do ulgi B+R

Dopełnienie formalności związanych z rozliczeniem ulgi B+R daje możliwość skorzystania z innych preferencji podatkowych:

- ulgi IP Box

- ulgi na zatrudnienie innowacyjnych pracowników

- ulgi na prototypy

Brak komentarzy